Qual o Score necessário para fazer um crediário?

Quando você enfrenta uma emergência financeira ou uma despesa inesperada – como um reparo automático urgente ou uma conta do hospital – um empréstimo pessoal pode ser um salva-vidas. Se você precisa de fundos rapidamente, pode estar se perguntando: “Existe uma certa pontuação de crédito necessária para empréstimos pessoais ou um crediário? Dada a minha pontuação de crédito, me qualificarei para um crediário?” Abordaremos todos os detalhes aqui, começando com uma rápida revisão de como as pontuações de crédito funcionam e por que elas são importantes.

Leia também

O que é score de crédito?

Sempre que você solicitar um novo empréstimo – seja um empréstimo pessoal, cartão de crédito, crediário ou hipoteca – o credor coletará informações sobre você para decidir se ele deseja emprestar dinheiro, quanto e com que taxa de juros.

Para fazer isso, os credores geralmente acessam seu relatório de crédito. Seu relatório de crédito é uma declaração de informações sobre seu histórico de crédito e situação atual de crédito. Ele contém detalhes sobre empréstimos atuais e passados, incluindo o valor emprestado e seu histórico de pagamentos.

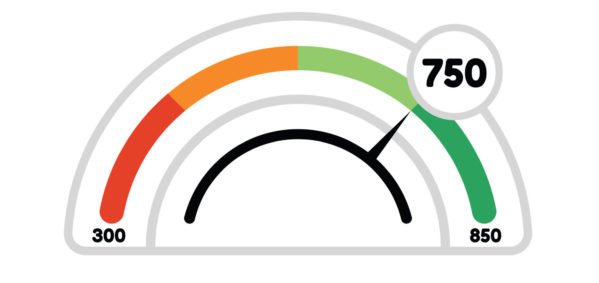

As pontuações de crédito são números de três dígitos, com base no seu relatório de crédito. Existem várias empresas que calculam as pontuações de crédito. Cada pontuação é baseada em um modelo diferente; portanto, sua pontuação pode variar entre os provedores.

Por que a pontuação de crédito é importante?

Os mutuários que possuem relatórios de crédito sólidos e altas pontuações de crédito são vistos pelos credores como menos arriscados, o que significa que são menos propensos a ficar para trás nos pagamentos ou parar de pagar por completo. De fato, apenas 1% dos consumidores com uma pontuação de 800 ou mais provavelmente se tornarão inadimplentes no futuro. Como tal, os credores geralmente oferecem empréstimos a esses mutuários com taxas de juros mais baixas e / ou valores maiores.

Por outro lado, os mutuários com relatórios de crédito instáveis e pontuações de crédito mais baixas geralmente recebem empréstimos com taxas de juros mais altas e / ou valores mais baixos devido ao aumento do risco percebido. Cerca de 60% dos consumidores com um score 579 ou menos provavelmente se tornarão inadimplentes no futuro.

Um bom score de crédito ajudará na hora de obter financiamentos, crediários e empréstimos. (Foto: Upgraded Points)

Verificando seu relatório de crédito e pontuação de crédito

É inteligente verificar regularmente seu relatório de crédito quanto a erros ou imprecisões. Dessa forma, quando chegar a hora de solicitar um novo crédito, o erro não impedirá que você obtenha os melhores termos de empréstimo possíveis. Você tem direito a uma cópia gratuita do seu relatório de crédito online em alguns sites das empresas de análise de risco. Se você encontrar um erro, poderá contestá-lo por telefone, carta escrita ou online.

E a sua pontuação de crédito? Existem várias ferramentas online que permitem verificar sua pontuação gratuitamente. Lembre-se de que a pontuação que você vê pode não ser a pontuação exata que o mutuário vê, devido a diferenças de tempo e variações nos modelos entre os provedores de pontuação.

Qual score eu preciso para crediário?

Para se qualificar para um crediário, a maioria dos credores exige que você tenha uma pontuação mínima de crédito, geralmente entre 580 e 600. Há exceções, no entanto, inclusive empresas que aceitam fazer crediário para aqueles que tem nome sujo. Entrar em contato com a loja ou empresa na qual você quer o seu crediário poderá te ajudar a saber a pontuação de crédito necessária.

Se você não tiver certeza do requisito mínimo de pontuação de crédito para um credor específico, pergunte antes de aplicar. Sempre que você solicita um novo crédito, é gerada uma consulta rígida que pode ter um impacto negativo na sua pontuação de crédito. Não desperdice um crediário para o qual não se qualificará.

Para pontuações acima do mínimo, os credores normalmente ajustam suas ofertas de acordo com os intervalos de pontuação, reservando seus melhores termos para os mutuários com excelente crédito.

Por exemplo, digamos que um credor não ofereça empréstimos a mutuários com notas abaixo de 600. Para pontuações entre 600 e 620, o credor oferece uma taxa média de juros de 38% para um crediário de R$5.000; para pontuações entre 620 e 650, a taxa média de juros do valor de R$5.000 cai para 36%, e assim por diante. Como você pode ver, a diferença de apenas 20 pontos pode elevar você a uma categoria melhor, economizando centenas de reais em juros ao longo da vida do seu crediário.

https://youtu.be/mZJiPZy5s4c

Embora cada credor tenha critérios de qualificação exclusivos, é sempre útil conhecer sua pontuação de crédito antes de iniciar o processo de inscrição e monitorar continuamente seu perfil de crédito.

Ficou alguma dúvida? Deixem nos comentários suas perguntas e iremos responder!

Sobre o autor

Quem não tem amigos e familiares dizendo que estão sem dinheiro? Como especialista em educação financeira e consultor empresarial com mais de 300 horas de cursos, André decidiu ajudar compartilhando seu conhecimento através de artigos neste blog. André tem graduação em pedagogia e especialização em padronização de processos e usa seu conhecimento para ensinar seus leitores a lidar melhor com o dinheiro.

Veja também

O que é limite de crédito?

Contrato de empréstimo de dinheiro, o que ficar de olho para não ser enganado?

Pagar metade da fatura do cartão de crédito e outros erros ao usar um cartão!

Empréstimo para negativado, quais as armadilhas?

Aviso legal

O conteúdo apresentado no site é apenas informativo com o objetivo de ensinar sobre o funcionamento do mundo financeiro e apresentar ao leitor informações que o ensine a pensar sobre dinheiro. O site Sem Dinheiro não faz recomendações de investimentos e em nenhuma hipótese pode ser responsabilizado por qualquer tipo de resultado financeiro devido a práticas realizadas por seus leitores.